SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Медвежий прогноз доходности 10-летних облигаций США остается в силе (волновой анализ Эллиотта)

- 17 мая 2024, 10:49

- |

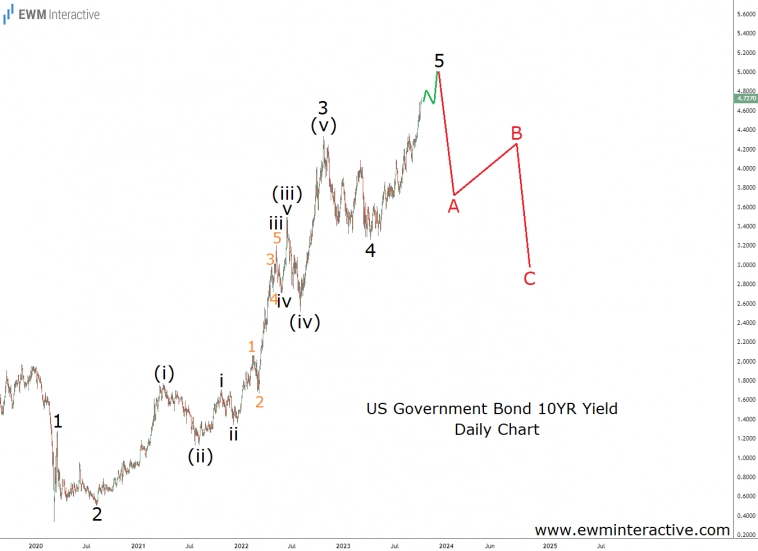

В начале октября 2023 года мы писали, что доходность 10-летних государственных облигаций США, скорее всего, достигнет пика в районе 5%, а затем опустится до 3%. Это предсказание не было основано на какой-то сложной интерпретации множества макроэкономических факторов, определяющих политику ФРС в отношении процентных ставок. Мы считаем такие попытки практически невозможными. Вместо этого наш анализ полностью основывался на приведенном ниже графике.

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

( Читать дальше )

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».

Дневной график доходности облигаций US10Y показал, что восстановление с минимума 0,3330% в марте 2020 года можно рассматривать как полный пятиволновый импульс. Модель была обозначена как 1-2-3-4-5, где пять подволн волны 3 были обозначены как (i)-(ii)-(iii)-(iv)-(v). В волне (iii) из 3 также были видны две нижние степени тренда. Согласно волновой теории Эллиотта, за каждым импульсом следует трехволновая коррекция в противоположном направлении. Поэтому вместо того, чтобы экстраполировать тренд последних трех с половиной лет в будущее, мы решили, что «после завершения волны 5, где-то в районе отметки 5%, можно ожидать медвежьего разворота, который вызовет заметный откат к уровню поддержки около 3%».( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. ruh666 |Время забирать свою прибыль из Meta (Facebook) и уходить уже близко (Волновой анализ Эллиотта)

- 13 мая 2024, 14:27

- |

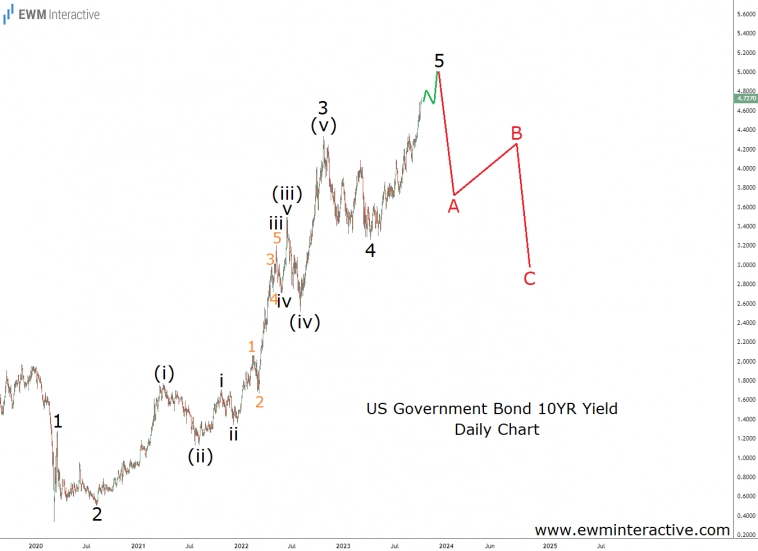

В нашей предыдущей статье о Meta Platforms мы показали читателям, как еще в июне 2022 года волновой анализ Эллиотта предвосхитил рост акций в 2023 году. Несмотря на недавнее падение прибыли после первого квартала, в 2024 году цена акций выросла еще на 34% и, похоже, готова повторить прошлогодний успех. Однако мы считаем, что экстраполяция недавнего прошлого на отдаленное будущее — опасная игра. Когда в сентябре 2021 года акции Meta торговались на уровне выше $380 за штуку, вряд ли кто-то ожидал, что за последующие 14 месяцев они потеряют почти четыре пятых своей рыночной стоимости. Увы, именно это и произошло. И сейчас люди забывают, что такое заметное падение вообще возможно, когда акции находятся недалеко от своих рекордов. Но оно возможно. И, судя по приведенному ниже графику, оно стремительно приближается.

Дневной график акций Meta Platforms показывает, что их феноменальный взлет с уровня ниже $90 принял форму почти полного импульсного паттерна. Мы обозначили ее как (1)-(2)-(3)-(4)-(5), где также видны пять подволн (1) и (3).

Дневной график акций Meta Platforms показывает, что их феноменальный взлет с уровня ниже $90 принял форму почти полного импульсного паттерна. Мы обозначили ее как (1)-(2)-(3)-(4)-(5), где также видны пять подволн (1) и (3).

( Читать дальше )

Дневной график акций Meta Platforms показывает, что их феноменальный взлет с уровня ниже $90 принял форму почти полного импульсного паттерна. Мы обозначили ее как (1)-(2)-(3)-(4)-(5), где также видны пять подволн (1) и (3).

Дневной график акций Meta Platforms показывает, что их феноменальный взлет с уровня ниже $90 принял форму почти полного импульсного паттерна. Мы обозначили ее как (1)-(2)-(3)-(4)-(5), где также видны пять подволн (1) и (3).( Читать дальше )

Блог им. ruh666 |Как переключиться на другой подсчёт, чтобы не отстать от цены на золото (волновой анализ Эллиотта)

- 06 марта 2024, 12:22

- |

В прошлый раз, когда мы писали бесплатную статью о золоте, мы показали вам, как волновой анализ Эллиотта помог нам предсказать всплеск цен во второй половине декабря 2023 года. Короче говоря, падение с $2149 до $1973 было пятиволновым импульсом. Согласно теории, за каждым импульсом следует трехволновая коррекция. Отсюда и ожидания восстановления. Еще одна замечательная особенность волновой теории Эллиотта заключается в том, что она также говорит нам, чего ожидать после завершения коррекции. Импульс, за которым следует трехволновая коррекция, образует полный 5-3-волновой цикл. Наличие такого цикла убедительно свидетельствует о том, что тренд должен возобновиться в направлении импульсной последовательности. В теории все действительно так просто. Теперь давайте перейдем к реальному примеру применения этой теории на практике.

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.

( Читать дальше )

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.

Календарь едва успел перевернуться на 2024 год, когда мы поделились приведенным выше графиком с нашими подписчиками Elliott Wave Pro. На нем был представлен вышеупомянутый медвежий сетап 5-3, волна (b) которого выглядела как полная зигзагообразная коррекция a-b-c.( Читать дальше )

Блог им. ruh666 |Почему все любят писать про фундамент, хотя торговать по нему невозможно

- 18 сентября 2021, 00:29

- |

Ну, ответ кроется в самом вопросе, ключевое слово «писать». Про технику много не напишешь, там всё коротко и сухо, а вот про фундамент можно пейсать бесконечно.

Напомню про обвал-2020. Я его ванговал, но чисто по технике. Когда появился модный насморк (это было ещё до обвала, но после того, как я его ванговал), я до конца не верил, что падёж будет именно из-за него. Но кто мог предвидеть ковид-фашистские меры? А то, что при их продолжении рынки пойдут на новые хаи? Напомню, что низ по сипи был поставлен в самый разгар локдаунов, весь этот бред не прекращался, но рынки до сих пор растут. И где этот ваш фундамент?

Про всякие фундаментальные показатели компаний ваще малчу. Это вот любителям Баффета. А вы ваще в курсе, например, что он родился «с серебряной ложкой во рту»? Сын сенатора и одновременно владельца инвест-компании. И покупает он не ожидания, как вы, а куски бизнеса с конкретным контролем там. Или то, что он вхож в политику, может влиять на решения, важные для купленных им бизнесов. Ну хоть про трубопровод Keystone XL

( Читать дальше )

Напомню про обвал-2020. Я его ванговал, но чисто по технике. Когда появился модный насморк (это было ещё до обвала, но после того, как я его ванговал), я до конца не верил, что падёж будет именно из-за него. Но кто мог предвидеть ковид-фашистские меры? А то, что при их продолжении рынки пойдут на новые хаи? Напомню, что низ по сипи был поставлен в самый разгар локдаунов, весь этот бред не прекращался, но рынки до сих пор растут. И где этот ваш фундамент?

Про всякие фундаментальные показатели компаний ваще малчу. Это вот любителям Баффета. А вы ваще в курсе, например, что он родился «с серебряной ложкой во рту»? Сын сенатора и одновременно владельца инвест-компании. И покупает он не ожидания, как вы, а куски бизнеса с конкретным контролем там. Или то, что он вхож в политику, может влиять на решения, важные для купленных им бизнесов. Ну хоть про трубопровод Keystone XL

( Читать дальше )

Блог им. ruh666 |Технический анализ vs фундаментальный на примере пландемии

- 07 августа 2021, 13:03

- |

Ещё в конце 19-го года я дал прогноз (чисто по тех.факторам), что увидим в пределах 1-го квартала 2020-го резкое падение, а затем рост к новым хаям. При том, что с фундаментом я там совсем запутался. Когда уже начался баранофикус, если кто помнит, я писал, что вряд ли он будет причиной падения, ибо фигня какая-то. Хотя это вряд ли кто помнит, ибо тогда смартлаб был занят чтением разоблачений меня одним м… м с пропеллером в анусе. То есть, с фундаментом всё на свете попутал, но технически оказался ещё как прав.

А теперь представим, что у вас был инсайд на эту тему. Ну ладно, падение вы бы вырубили. А рост к новым хаям как из этого инсайда бы вытекал? Просто задумайтесь над этим. Вы можете знать новости наперёд, но не можете знать реакции рынка на них!

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

( Читать дальше )

А теперь представим, что у вас был инсайд на эту тему. Ну ладно, падение вы бы вырубили. А рост к новым хаям как из этого инсайда бы вытекал? Просто задумайтесь над этим. Вы можете знать новости наперёд, но не можете знать реакции рынка на них!

Руководство по выживанию для инвестора в золото: 5 принципов, которые помогут вам опережать повороты цен

( Читать дальше )

Блог им. ruh666 |Рынок - случайное блуждание? (небольшой наброс)

- 25 июля 2020, 00:14

- |

Эх, чувствую, зреет срач (в хорошем смысле слова) между тех.аналитиками (в т.ч. волновиками) и любителями мат.статистики. Поскольку главный волновик, т.е. командовать парадом, буду я, позволю себе набросить каку небольшую мысль на вентилятор для обсуждения.

Участники рынка действуют, глядя на рыночную ситуацию, принимая решения исходя из неё. Рыночная ситуация меняется вследствие их действий. Это можно считать случайным блужданием?

Участники рынка действуют, глядя на рыночную ситуацию, принимая решения исходя из неё. Рыночная ситуация меняется вследствие их действий. Это можно считать случайным блужданием?

Блог им. ruh666 |Про рынки и фундаментал

- 08 апреля 2020, 20:21

- |

Я часто слышу критику не просто Эллиотта, а технического анализа в принципе, мол «чёрточки на графике ничего не могут предсказать, всё определяет фундаментал». Проблема тут в том, что фундамент всегда уже содержится в цене. То есть, участники рынка знают всю имеющуюся на данный момент информацию и уже принимают свои решения на её основании. Поэтому, чтобы использовать фундамент для торговли, нужно предвидеть его изменения. А как? Пока я вижу только попытки экстраполяции того, что есть, в будущее. Но это не работает. Заметьте, различные министерства, делая таким образом свои прогнозы НИ РАЗУ не предсказали ни одного кризиса. Так как тогда торговать по фундаменту?

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Блог им. ruh666 |Как скользящие средние помогают определить тренд (перевод с elliottwave com)

- 26 февраля 2020, 15:53

- |

«Один из способов думать о скользящей средней — это автоматическая линия тренда».

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.

Более 30 лет назад президент Elliott Wave International Роберт Пректер описал этот показатель в своем эссе «Что трейдеру действительно нужно для успеха». То, что он сказал тогда, остается верным сегодня:

… простая 10-дневная скользящая средняя дневного падения-роста, вероятно, первый индикатор, который изучает специалист по фондовому рынку, может быть использована в качестве торгового инструмента, если для его использования созданы объективно определенные правила.

Итак, что такое скользящая средняя?

Джеффри Кеннеди из Elliott Wave International, более чем 25-летний ветеран технического анализа, дает ответ:

Скользящая средняя — это просто среднее значение данных за определенный период времени, и она используется, чтобы выяснить, растет ли цена акции или товара или падает.

( Читать дальше )

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.

«Скользящая средняя» — это технический индикатор силы рынка, который выдержал испытание временем.Более 30 лет назад президент Elliott Wave International Роберт Пректер описал этот показатель в своем эссе «Что трейдеру действительно нужно для успеха». То, что он сказал тогда, остается верным сегодня:

… простая 10-дневная скользящая средняя дневного падения-роста, вероятно, первый индикатор, который изучает специалист по фондовому рынку, может быть использована в качестве торгового инструмента, если для его использования созданы объективно определенные правила.

Итак, что такое скользящая средняя?

Джеффри Кеннеди из Elliott Wave International, более чем 25-летний ветеран технического анализа, дает ответ:

Скользящая средняя — это просто среднее значение данных за определенный период времени, и она используется, чтобы выяснить, растет ли цена акции или товара или падает.

( Читать дальше )

Блог им. ruh666 |Ну и объясните, как вы торгуете по новостям???

- 01 февраля 2020, 00:05

- |

Считается, что коронавирус сейчас является важнейшим новостным драйвером рынка (я с этим не согласен, конечно). Вчера на достаточно грустной пресс-конференции ВОЗ сипи умудрился резко вырасти вверх. Сегодня практически без новостей он не просто упал вниз, а его в пол урыли. Как так?

Я понимаю, падёж вы объясните. Но объясните вчерашний рост на 3290+!!! Технически я его объяснил в видосе (в прошлых постах смотрите). Так объясните фундаментально! Признали коронавирус серьёзной проблемой, но даже не обещали его победить, а просто выразили надежду. Ну не бред???

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Я понимаю, падёж вы объясните. Но объясните вчерашний рост на 3290+!!! Технически я его объяснил в видосе (в прошлых постах смотрите). Так объясните фундаментально! Признали коронавирус серьёзной проблемой, но даже не обещали его победить, а просто выразили надежду. Ну не бред???

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Блог им. ruh666 |Как «фундаментал» провалился в этой крупной глобальной корпорации (перевод с elliottwave com)

- 12 августа 2019, 11:07

- |

Взгляните на эту классическую «медвежью техническую разворотную модель»

Большинство инвесторов считают, что цена акций компании соответствует ее «фундаменталу», такому как прибыль, продажи, изменение макро-факторов и так далее. И часто это правда.

Но декабрьский теоретик волн Эллиотта 2018 года напомнил подписчикам, что, особенно для рынка в целом,

Фундаментал следует за техникой ...

Это может быть очень справедливо и для отдельных акций компании. В качестве примера можно привести немецкий конгломерат BASF, который является не только крупнейшей в мире химической компанией, но и занимается производством пластмасс, защитой растений, выбросами из автомобилей, аккумуляторными технологиями, а также разведкой нефти и газа.

Итак, 8 июля BASF сообщил о 30% -ном снижении скорректированной годовой операционной прибыли. Падение цены акций компании на 4% совпало с предупреждением BASF о прибыли.

Вот некоторые из новостей от 8 июля:

( Читать дальше )

Большинство инвесторов считают, что цена акций компании соответствует ее «фундаменталу», такому как прибыль, продажи, изменение макро-факторов и так далее. И часто это правда.

Но декабрьский теоретик волн Эллиотта 2018 года напомнил подписчикам, что, особенно для рынка в целом,

Фундаментал следует за техникой ...

Это может быть очень справедливо и для отдельных акций компании. В качестве примера можно привести немецкий конгломерат BASF, который является не только крупнейшей в мире химической компанией, но и занимается производством пластмасс, защитой растений, выбросами из автомобилей, аккумуляторными технологиями, а также разведкой нефти и газа.

Итак, 8 июля BASF сообщил о 30% -ном снижении скорректированной годовой операционной прибыли. Падение цены акций компании на 4% совпало с предупреждением BASF о прибыли.

Вот некоторые из новостей от 8 июля:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс